Bisnis.com, JAKARTA – Pandemi Covid-19 menyisakan efek luka memar (scarring effect) yang mendalam pada sejumlah sektor. Kebijakan khusus atau insentif dibutuhkan untuk dapat mendorong sektor-sektor tersebut kembali pulih.

Pandemi Covid-19 telah menyebabkan pertumbuhan ekonomi Indonesia turun sebesar 2,07 persen secara tahunan (year-on-year/yoy) pada 2020. Kontraksi ini merupakan yang pertama kalinya sejak krisis 1998.

Badan Pusat Statistik (BPS) mencatat, seluruh lapangan usaha pada 2020 mengalami kontraksi, terdalam pada lapangan usaha transportasi dan pergudangan, yaitu turun sebesar 15,04 persen yoy.

Berdasarkan pengelompokan pengeluaran, seluruh komponen juga mencatatkan kontraksi, terdalam pada ekspor barang dan jasa yang mencapai sebesar 7,70 persen yoy.

Luka dalam perekonomian itu kemudian berhasil dibalikkan. Dengan kebijakan pemerintah, bersinergi dengan Bank Indonesia (BI) dan otoritas terkait lainnya, perekonomian Indonesia berhasil keluar dari kontraksi. Tepatnya pada 2021 mencatatkan pertumbuhan sebesar 3,69 persen.

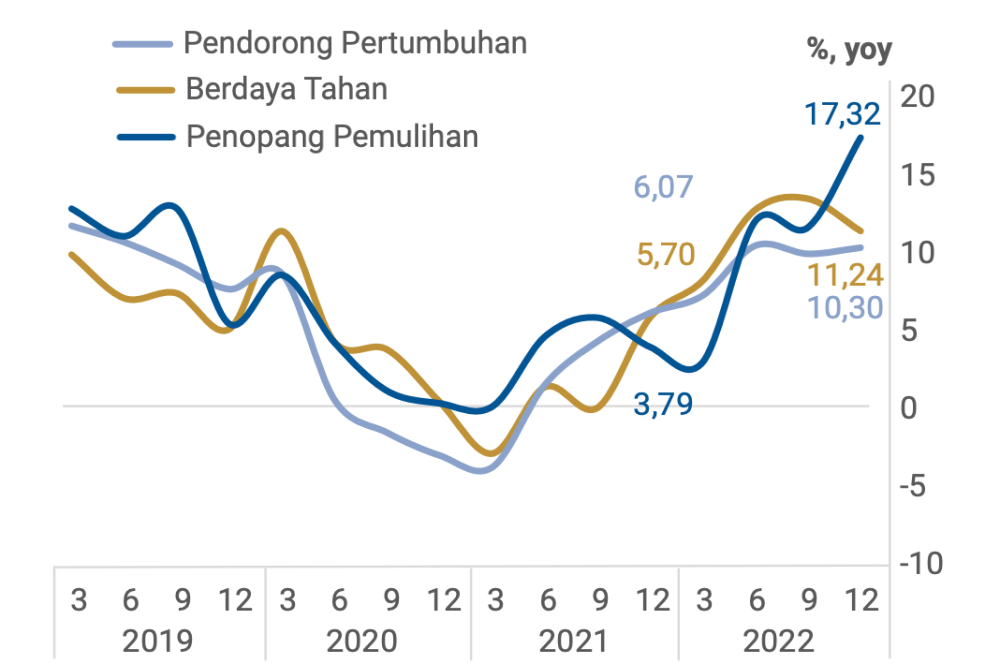

Tabel: Pertumbuhan kredit sektor per kelompok./Sumber: Bank Indonesia

Hampir seluruh lapangan usaha mencatatkan pertumbuhan positif, tertinggi pada lapangan usaha jasa kesehatan dan kegiatan sosial, sebesar 10,46 persen yoy. Pengelompokan berdasaran komponen pengeluaran juga tercatat positif, tertinggi pada komponen ekspor, sebesar 24,04 persen yoy.

Hasil positif terus terjaga. Perekonomian Indonesia pada 2022 yang meningkat ke level 5,31 persen yoy.

Kinerja positif juga tercermin di sektor keuangan domestik. Berdasarkan data Otoritas Jasa Keuangan (OJK), kredit bank pada 2020 sempat mengalami kontraksi sebesar 2,41 persen yoy, imbas dari pandemi Covid-19. Data ini kemudian dipatahkan setahun kemudian. Laju intermediasi perbankan tersebut tercatat membaik pada 2021 dengan pertumbuhan sebesar 5,2 persen yoy. Pada 2022, pertumbuhan kredit perbankan berhasil kembali ke level dua digit, yaitu mencapai 11,35 persen yoy.

Gubernur BI Perry Warjiyo menyampaikan terjaganya stabilitas sistem keuangan Indonesia lantaran sinergi maupun bauran kebijakan yang telah diimplementasikan untuk mengatasi dampak dari pandemi Covid-19 terkalibrasi, terencana, dan dikomunikasikan dengan baik (well calibrated, well planned, well communicated).

“Ke depan, stabilitas sistem keuangan Indonesia diperkirakan tetap terjaga dengan terus memperkuat sinergi dan koordinasi, baik dengan KSSK [Komite Stabilitas SIstem Keuangan], otoritas terkait, sektor keuangan, maupun dunia usaha,” katanya dalam acara Peluncuran Buku Kajian Stabilitas Sistem Keuangan No. 40, Rabu (10/5/2023).

BI memandang, stabilitas sistem keuangan Indonesia menunjukkan ketahanan yang kuat pada 2022 hingga Maret 2023 dan mampu menyediakan kredit dan pembiayaan bagi pemulihan ekonomi nasional.

Perry menegaskan BI secara konsisten menempuh kebijakan makroprudensial yang longgar untuk terus mendorong penyaluran kredit dan pembiayaan perbankan bagi dunia usaha.

Tabel: Pencapaian insentif makroprudential 2022./Sumber: Bank Indonesia

Pada Rapat Dewan Gubernur (RDG) BI 24 dan 25 Mei 2023, Perry kembali menegaskan bahwa ketahanan sistem keuangan, khususnya perbankan, tetap terjaga, meski ketidakpastian global masih tinggi.

Kredit perbankan melanjutkan pertumbuhan positif sebesar 8,08 persen yoy pada April 2023, sejalan dengan berlanjutnya perbaikan ekonomi domestik. Pembiayaan syariah juga tercatat tumbuh tinggi, mencapai 18,68 persen yoy.

Pertumbuhan kredit investasi, konsumsi, dan modal kerja masing-masingnya tercatat sebesar 10,12 persen yoy, 8,68 persen yoy, dan 6,55 persen yoy pada April 2023. Pertumbuhan kredit yang tinggi tercatat pada korporasi di sektor pertambangan, industri, dan jasa.

Segmen usaha mikro, kecil, dan menengah (UMKM) juga mencatat pertumbuhan kredit sebesar 6,83 persen yoy, didukung dengan penyaluran Kredit Usaha Rakyat (KUR) yang terealisasi sebesar Rp53,93 triliun hingga 30 April 2023.

Perry mengatakan, permodalan perbankan hingga April 2023 tetap kuat, tercermin dari rasio kecukupan modal (Capital Adequacy Ratio /CAR) tercatat sebesar 24,69 persen pada Maret 2023.

Risiko kredit juga terkendali, di mana rasio kredit bermasalah (Non Performing Loan/NPL) tercatat rendah, yaitu sebesar 2,49 persen (bruto) dan 0,72 persen (neto) pada Maret 2023.

Likuiditas perbankan pada April 2023 pun terjaga, yang dipengaruhi oleh pertumbuhan dana pihak ketiga (DPK) sebesar 6,82 persen yoy.

Dia mengatakan, kebijakan likuiditas dan makroprudensial longgar akan tetap dilanjutkan untuk mendorong penyaluran kredit/pembiayaan, terutama pada sektor-sektor prioritas yang belum pulih, juga KUR dan kredit/pembiayaan hijau untuk mendukung pemulihan ekonomi yang berkelanjutan.

Terbaru, BI memberlakukan peningkatan insentif kebijakan makroprudensial untuk mendorong pertumbuhan kredit/pembiayaan perbankan kepada sektor-sektor prioritas yang belum pulih, termasuk KUR, dan kredit/pembiayaan hijau. Insentif berupa pelonggaran Giro Wajb Minimum (GWM) rupiah tersebut berlaku mulai 1 April 2023.

Perinciannya, BI meningkatan besaran total insentif makroprudensial yang dapat diterima bank, dari sebelumnya paling besar 200 basis poin (bps) menjadi paling besar 280 bps.

Total insentif tersebut terdiri dari insentif atas kredit/pembiayaan kepada sektor prioritas paling tinggi sebesar 1,5 persen; insentif atas penyaluran KUR dan kredit UMKM meningkat dua kali lipat menjadi paling tinggi sebesar 1 persen; dan insentif atas penyaluran kredit/pembiayaan hijau paling tinggi sebesar 0,3 persen.

Selain itu, threshold pertumbuhan kredit/pembiayaan kepada kelompok penopang pemulihan (Slow Starter) dipertahankan tetap rendah, yaitu sebesar minimal 1 persen. Sementara itu, BI menaikkan threshold pertumbuhan kredit/pembiayaan untuk kelompok penggerak pertumbuhan (Growth Driver) dan kelompok berdaya tahan (Resilience) menjadi masing-masing sebesar 3 persen dan 5 persen, dari yang semula 1 persen.

Lebih lanjut, untuk insentif kebijakan makroprudensial lainnya, BI mempertahankan rasio Countercyclical Capital Buffer (CCyB) sebesar 0 persen guna mencegah peningkatan risiko sistemik dari pertumbuhan kredit yang berlebihan dan menyerap kerugian yang dapat ditimbulkan.

Rasio Intermediasi Makroprudensial (RIM) juga dipertahankan longgar pada kisaran 84-94 persen, serta (c) rasio Penyangga Likuiditas Makroprudensial (PLM) sebesar 6 persen dengan fleksibilitas repo sebesar 6 persen dan rasio PLM Syariah sebesar 4,5 persen dengan fleksibilitas repo sebesar 4,5 persen.

Otoritas juga melonggarkan rasio Loan to Value/Financing to Value (LTV/FTV) kredit/pembiayaan properti menjadi paling tinggi 100 persen untuk semua jenis properti (rumah tapak, rumah susun, serta ruko/rukan), bagi bank yang memenuhi kriteria NPL/NPF tertentu, guna mendorong pertumbuhan kredit di sektor properti. Insentif ini berlaku hingga 31 Desember 2023.

Sejalan dengan itu, BI melanjutkan pelonggaran ketentuan uang muka kredit/pembiayaan kendaraan bermotor menjadi paling sedikit 0 persen untuk semua jenis kendaraan bermotor baru, juga untuk mendorong pertumbuhan kredit di sektor otomotif, berlaku hingga 31 Desember 2023.

Untuk mendorong peningkatan permintaan kredit, juga diimplementasikan kebijakan transparansi suku bunga kredit perbankan, yang berfokus pada dampak suku bunga kebijakan BI terhadap suku bunga kredit investasi dan kredit modal kerja perbankan.

BI telah mempublikasikan asesmen transmisi suku bunga kebijakan terhadap suku bunga dasar kredit perbankan sejak Februari 2021. Hal ini diharapkan dapat memperluas diseminasi informasi kepada konsumen guna meningkatkan tata kelola, disiplin pasar, dan kompetisi di pasar kredit perbankan.

Senior Faculty Lembaga Pengembangan Perbankan Indonesia (LPPI) Amin Nurdin mengatakan bahwa sejumlah sektor misalnya properti, manufaktur, dan pariwisata, termasuk UMKM, mengalami pukulan yang berat akibat pandemi Covid-19 dan belum pulih sepenuhnya hingga saat ini.

Menurutnya, berbagai kebijakan yang ditempuh BI, khususnya di sisi makroprudensial, memberikan ruang bagi perbankan untuk dapat menyalurkan kredit yang lebih tinggi pada sektor-sektor yang belum pulih.

“Segala upaya yang dilakukan BI dengan mengeluarkan beragam insentif melalui PBI [peraturan BI], ini adalah upaya untuk mendorong bank lebih fokus menyalurkan ke sektor prioritas,” katanya.

Amin mengatakan, insentif LTV/FTV dan dukungan pada penyaluran KUR oleh BI juga efektif membantu masyarakat kalangan tertentu, sehingga dapat mendukung pemulihan ekonomi karena bersifat inklusif.

“Berbagai insentif tersebut tinggal diintensifkan saja oleh BI, tertunya dengan sinergi dan koordinasi dengan Pemerintah, OJK, dan LPS [Lembaga Penjamin Simpanan] di bawah KSSK,” jelasnya.

Senada, Kepala Ekonom Bank Permata menilai bahwa kebijakan makroprudensial BI bertujuan baik untuk menjaga momentum pemulihan ekonomi dan menjaga kesinambungan pertumbuhan ekonomi nasional.

“Perbankan akan terinsentif untuk meningkatkan laju kreditnya ke sektor-sektor prioritas yang ditetapkan,” katanya.

Namun demikian, Josua menilai bahwa perbankan nasional kemungkinan juga mempertimbangkan aspek kehati-hatian dalam menyalurkan kredit. Pasalnya, beberapa industri terindikasi melambat akibat adanya perlambatan ekonomi global.

Beberapa industri yang tercatat terpengaruh dengan adanya perlambatan ekonomi global tersebut, diantaranya industri manufaktur berorientasi ekspor seperti furnitur, tekstil dan garmen, serta alas kaki.

Harga komoditas yang jauh lebih rendah dari tahun lalu, imbuh Josua, juga menurunkan geliat investasi sehingga berpotensi memperlambat laju pertumbuhan kredit kepada sektor tersebut.

Di sisi lain, Josua berpandangan bahwa sikap akomodatif BI dalam mengimplementasikan kebijakan makroprudensial perlu terus dilanjutkan, guna menyokong pertumbuhan kredit dan pemulihan ekonomi di dalam negeri.

“Kami menilai insentif makroprudensial yang sudah ada saat ini perlu dilanjutkan sehingga dari sisi perbankan akan terus mencoba memanfaatkan insentif tersebut,” kata Josua.

Cek Berita dan Artikel yang lain di Google News dan WA Channel