Bisnis.com, JAKARTA -- Benjamin Franklin, salah satu founding fathers Amerika Serikat, pernah berujar bahwa di dunia ini tidak ada yang pasti kecuali kematian dan pajak. Semua orang pasti mati. Itu adalah hukum alam. Orang lahir berwujud bayi kemudian tumbuh menjadi remaja, dewasa kemudian tua. Ujungnya tentu mati.

Sementara, sebagai makhluk hidup yang tinggal di sebuah wilayah negara, manusia dari lahir hingga mati tidak bisa lepas dari pajak. Kebutuhan bayi hingga tetek bengek-nya pasti kena pajak.

Beli barang konsumsi kena pajak 11 persen. Terus ketika bekerja, pendapatannya melebihi baseline penghasilan tidak kena pajak (PTKP) orang mulai membayar pajak penghasilan alias PPh. Saat meninggal, berbagai barang keperluan pemakaman juga ada yang kena pajak. Intinya manusia sulit lepas dari kewajiban membayar pajak.

Apalagi konstitusi jelas memberikan kewenangan kepada negara untuk memungut pajak. Pasal 23A UUD 1945, misalnya, menekankan bahwa pajak dan pungutan lain bersifat memaksa. Pungutan itu kemudian diatur dalam sejumlah undang-undang.

Ada Undang-undang Ketentuan Umum dan Tata Cara Perpajakan (KUP), UU PPh, UU PPN dan yang terakhir ada juga Undang-undang Harmonisasi Peraturan Perpajakan (UU HPP).

Namun seiring berjalannya waktu, pelaksanaan kebijakan pajak kerap bertentangan dengan esensi pemungutan pajak. UU HPP sempat memicu kontroversi karena terdapat sejumlah peraturan yang kontradiktif. Misalnya keputusan pemerintah untuk mengerek, tarif PPN dan menurunkan tarif PPh badan.

Baca Juga

Alasan perubahan tarif itu untuk meningkatkan investasi, mendorong daya saing, memperbaiki supply side dan tetek bengek-nya. Tarif PPh badan Indonesia sebelum berlakunya UU HPP memang relatif tinggi yakni 25 persen. Kalau bicara daya saing, rata-rata tarif pajak di Asean sekitar 22 persen. Sementara kalau dibandingkan dengan Singapura, effective tax rate di sana bisa mencapai 7 persen.

Tentu dengan pertimbangan besaran tarif pajak efektif, penurunan terus PPh badan tidak serta merta mendorong peningkatan investasi. Acuan daya saing Indonesia adalah Singapura. Negara tetangga yang secara ekosistem baik dari pajak hingga kemudahan investasinya di atas rata-rata.

Sebaliknya keputusan pemerintah yang menaikkan tarif PPN dari 10 persen menjadi 11 persen, kontradiktif dengan upaya pemerintah untuk menjaga daya beli (demand side).

Pasalnya ketika PPN naik, harga barang mulai melambung. PPN naik, BBM naik, minyak goreng langka sama dengan bahan kebutuhan pokok makin tak terjangkau. Alhasil tahun 2022 benar-benar menjadi pukulan telak bagi rakyat yang sedang meraba pulih dari pandemi Covid-19.

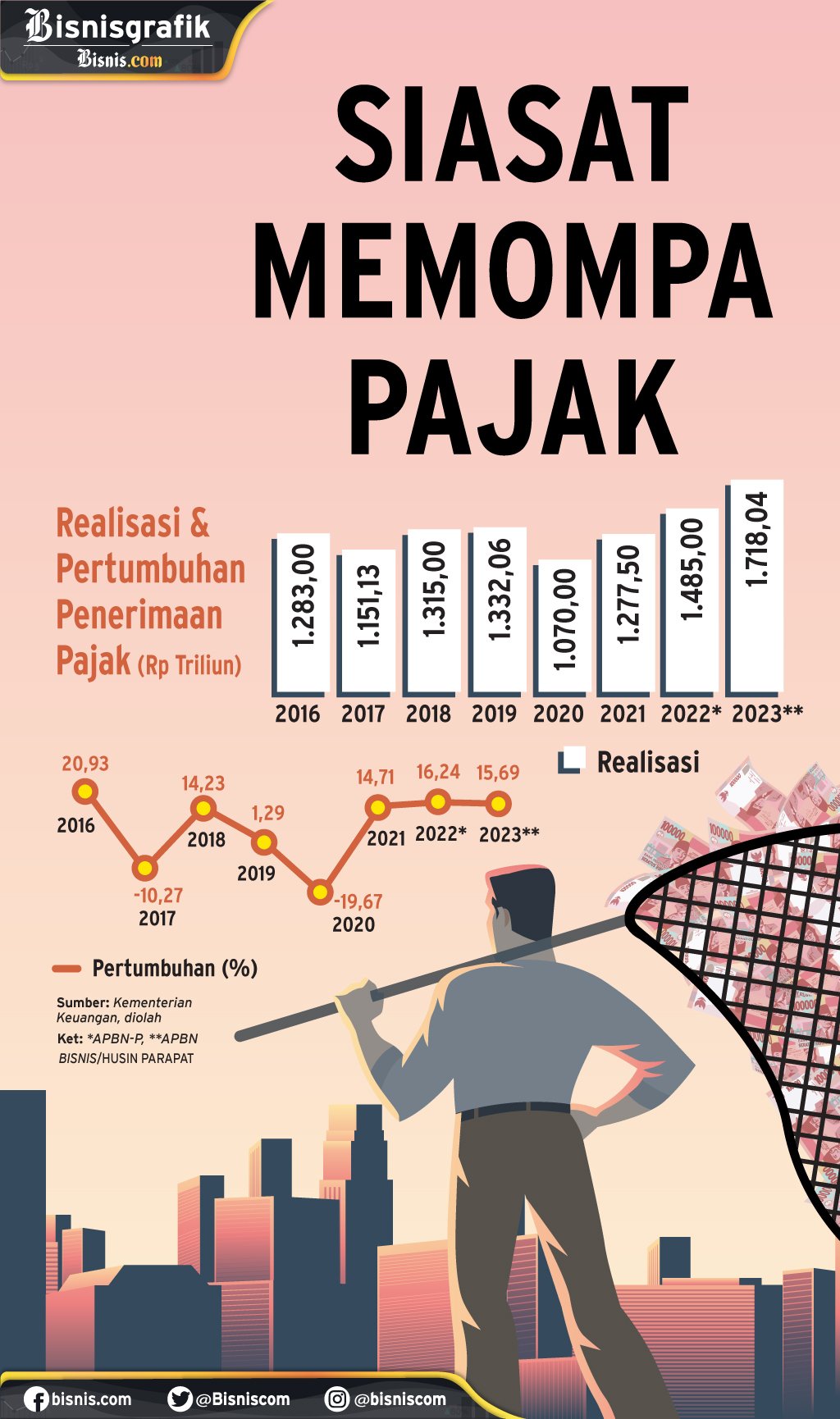

Persoalan lainnya, pemerintah belum benar-benar serius untuk memperbaiki struktur penerimaan pajak. Upaya reformasi pajak melalui dua kali pengampunan pajak alias tax amnesty, belum berhasil mengubah struktur penerimaan pajak.

Setidaknya data selama 4 tahun belakangan menunjukkan bahwa kontribusi pajak penghasilan 'orang kaya' atau PPh orang pribadi (Op) non karyawan tak lebih dari 1 persen. Pada tahun 2022, kontribusi PPh orang kaya ke penerimaan pajak bahkan hanya 0,7 persen. Secara persentase angka ini anjlok 6,29 persen year on year.

Padahal pada tahun lalu hampir semua kinerja penerimaan per jenis pajak mengalami kenaikan yang cukup signifikan. PPh 21 karyawan misalnya menunjukkan angka pertumbuhan yang positif.

Karyawan adalah pekerja atau orang yang bekerja di sebuah kantor, perusahaan atau institusi lainnya. Kontribusi mereka ke penerimaan lahan selalu di atas 10 persen. Ada penurunan dibandingkan tahun sebelumnya. Namun secara nominal kontribusi mereka mencapai Rp175,38 triliun atau naik 16,34 persen.

Kondisi ini tentu ironi, karena pada tahun 2022 pemerintah menerapkan tax amnesty jilid ke II. Tax amnesty sasarannya jelas wajib pajak (WP) orang pribadi bukan badan. Dosa wajib pajak diampuni dengan membayar tarif pajak yang rendah. Namun lagi-lagi capaiannya tidak optimal.

Otoritas pajak sebenarnya juga telah dibekali kewenangan untuk mengakses rekening milik warga negara Indonesia atau WNI di ratusan negara melalui automatic exchange of information alias AEOI.

Sayangnya sistem ini sampai sekarang belum jelas kegunaan dan efektivitasnya. Sudah berapa data yang diperoleh. Berapa potensi penerimaan yang didapatkan dari pelaksanaan sistem tersebut, otoritas pajak tak pernah menjelaskannya ke publik.

Padahal yang ditanya adalah nilai secara kumulatif bukan data per wajib pajak (WP). Jadi sebenarnya tidak ada alasan bagi otoritas pajak untuk 'melindungi' data-data atau rekening 'orang-orang' kaya disimpan di luar negeri. Otoritas pajak juga tak perlu berlindung di bawah pasal kerahasian data wajib pajak.

Wajar ketika kasus 'gaya hidup mewah' pejabat pajak Rafael Alun Trisambodo dan rentetan kasus suap pengurusan pajak mencuat, publik menumpahkan kekesalannya ke otoritas pajak. Gaya hidup mewah pejabat pajak menjadi isu sensitif karena redistribusi pendapatan tidak berjalan optimal. Pajak tumpul ke atas. Tajam ke bawah.

Cek Berita dan Artikel yang lain di Google News dan WA Channel

.jpg?w=348&h=261)